Колко спестяваме, ако правим частично предсрочно погасяване по кредита си?

Това е най-разпространената илюзия измежду потребителите на заеми с равни месечни вноски

е представител на Кредитланд за гр. Русе и има висше обучение по стопанска система от СА “Д. А. Ценов “ Свищов. Работила е в банковата сфера от 1994 година Преминала е през разнообразни равнища в йерархията в банков клон от счетоводител до шеф на клон. По-голямата част от банковия й опит е в региона на кредитирането, като в разнообразни стадии е отговаряла за финансиране на физически лица и дребни и междинни предприятия.

Често кредитополучателите задават един и същи въпрос: " Защо да изплащам предварително заема си, като към този момент съм платил лихвите по него и в този момент заплащам повече главница? " Това е най-разпространената илюзия измежду потребителите на заеми с анюитетни (равни месечни) вноски.

Плащанията/вноските по анюитетни заеми са равни всеки месец за интервала на погашение на заема. Сумата на вноската е предопределена за възнаграждение на дължимата месечна рента по заема и част от главницата.

След като се изтегли заем през първия месец за заплащане на вноска, при всеобщата лихвена спогодба, която множеството от банките у нас употребяват, клиентът дължи 1/12-та част от годишната рента начислена върху цялата изтеглена главница по заема. През първия месец изтеглената сума е най-голяма, надлежно плащаната рента като безспорна сума е най-голяма, в съпоставения с всички останали заплащания на вноски през периода на заема. Да вземем следния образец: Изтеглен анюитетен заем от 100 000 лева за период от 20 години (240 месеца) с годишна рента 3%. За първия месец се дължи рента от 250 лева Ако срокът на заема е 180 месеца (15 години) при същите сума и лихвен %, лихвеното заплащане, което се дължи за първия месец е също 250 лева, тъй като главницата и дължимата рента са едни и същи. Разликата в месечната вноска е в частта на погасената главница. След като срокът е по-къс при втория образец вноската по заема ще е по-голяма, надлежно погасената част от главницата ще е по-голяма и още от втория месец ще настъпи разлика в безспорната сума на лихвата, която се заплаща.

Първи случай: Месечна вноска 554,60 лева С първата месечна вноска се погасява 250,00 лева рента и 304,60 лева главница. Във втората месечна вноскалихвата към този момент става 249,24 лева, тъй като се олихвява не първичната главница от 100 000 лева, а 99 695,40 лева главницата след приспадане на заплащането от първия месец.

Втори случай: Месечна вноска 690,58 лева С първата месечна вноска се погасява 250 лева рента и 440,58 лева главница. Във втората месечна вноскалихвата към този момент става 248,90лв., тъй като се олихвява не първичната главница от 100 000 лева, а 99 559,42 лева след приспадане на заплащането от първия месец.

Таблица 1

Всичко това разказвам с цел да стане ясно, че не се заплаща първо рента, а след това главница през периода на погасяване на заема, а се заплаща рента върху употребената сума. Още на втория месец клиентът към този момент не употребява заем от 100 000 лева, тъй като с първата вноска е върнал част от сумата. Това не значи, че плащате по-малка рента, а че откакто гланицата по заема понижава всеки месец, безспорната сума на лихвеното заплащане също понижава.

Потребителят на кредитни артикули следва да схваща вярно метода на погасяване на заемите, с цел да може да вземе осведомено решение желае ли и потребно ли е предварителното отчасти погасяване по заема, който изплаща. Винаги поучавам клиентите си, когато имат опция да погасяват предварително, първо да отидат в обслужващата ги банка или при кредитен съветник, с цел да се пресметна какъв брой би било спестено при предварително отчасти погасяване с съответната сума, която клиентът има опция да внесе. При отчасти или цялостно предварително погасяване на заем, клиентът постоянно икономисва лихвата, която би плащал до края на периода на заема върху предварително погасената сума по главницата. Много постоянно се икономисват и суми от застрахователни награди по застраховка Живот и застраховка Имот (ако има такива за сметка на клиента). Колкото по-рано след евакуиране на заема се вършат предварителни погасявания, толкоз повече икономисва кредитополучателят, тъй като рента няма да се начислява върху предварително погасената сума за по-дълъг интервал. Когато клиент има опция да погасява предварително не е нужно сумата да е целият оставащ дълг, само че и суми от порядъка на 200–500 лева не са напълно оправдани, защото всяко предварително погасяване е обвързвано с посещаване на банката, подаване на молба/искане за предварително погасяване, подписване на анекс към контракта за заем. Суми над 2 000 лева към този момент са задоволително съображение да се отиде при банков чиновник в обслужващата банка или при самостоятелен кредитен съветник, който да сметне какво би икономисал клиента, в случай че направи предварително погасяване със събраната сума. Винаги следва да се изискат най-малко две симулации.

Погасяване на главница с понижаване размера на месечната вноска при опазване периода на заема.

Погасяване на главница с понижаване на периода по заема при опазване на месечната вноска. Този вид може да се третира от някои банки и като предоговаряне на периода на заема и да се начислява такса за предоговаряне до 150 лева, по тази причина наложително попитайте има ли такива такси в банката.

В някои банки е допустимо и да се направи композиция от двата разновидността нагоре.

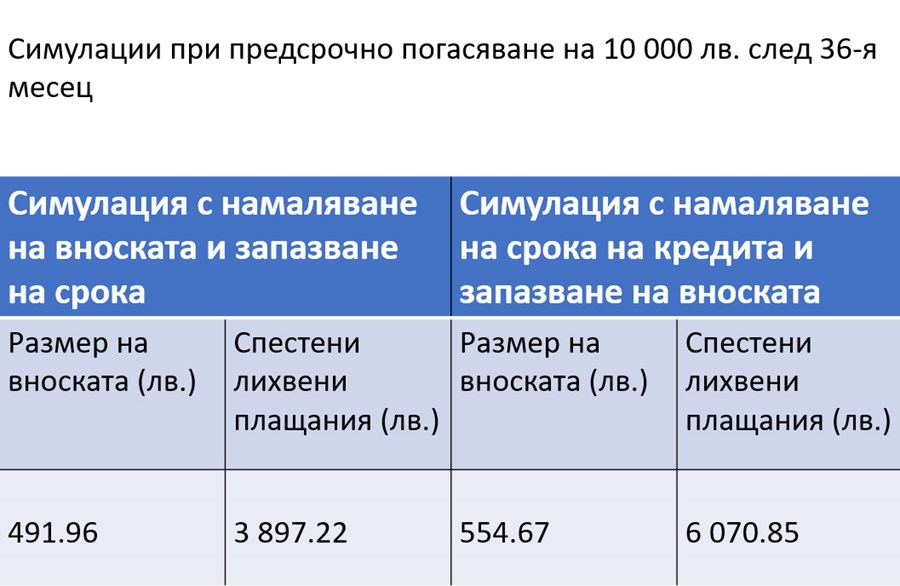

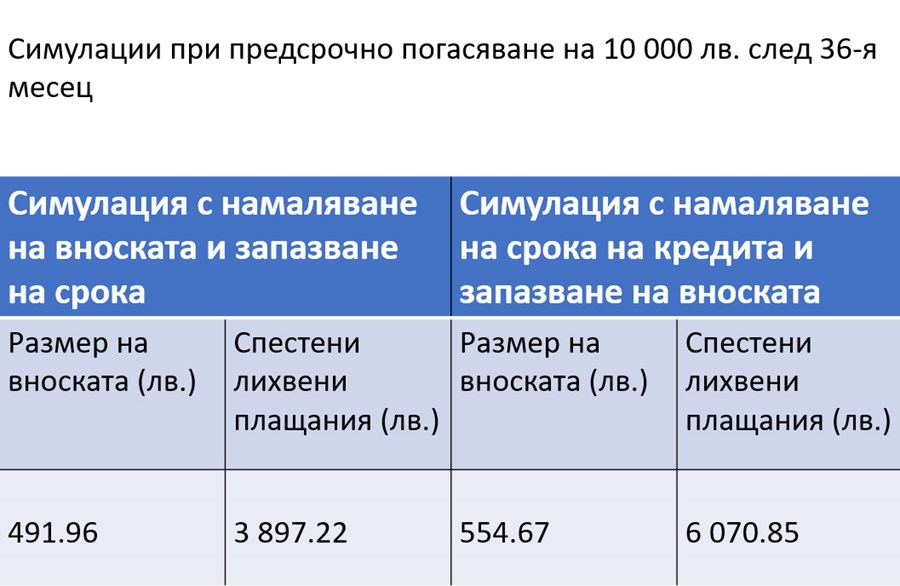

Да се върнем на първия прегледан случай и приемем, че на 36-тия месец от заема от 100 000 лева клиентът има опция да погаси 10 000 лева предварително. След 36-тата вноска главницата по заема е 88 540,87лв. Оставащата дължима рента е 24 597,04 лева Когато се погасят 10 000 лева, главницата ще намалее на 78 540,87лв.

Симулация с понижаване на вноската: Вноската от 554,60 лева ще стане 491,96 лева, а клиентът ще спести от лихвени заплащания 3897,22 лева Това са лихвите, които би платил за тези 10 000 лева до края на интервала на заема при опазване на същия лихвен %.

Симулация с понижаване на периода на заема: Вноската се резервира съвсем същата 554,67 лева, а оставащия период по заема вместо 204 месеца остава 175. При тази смяна спестените средства се усилват, тъй като отпадат 29 месеца от погасителния проект и клиентът ще погаси изцяло заема по-рано с повече от две години. Спестяването в този случай е 6 070,85 лева

Таблица 2

Клиентът има право да избере всеки от разновидностите. И откакто е видял симулациите, към този момент осведомено може самичък да вземе решение кой вид да избере. Съгласо българското законодателство банката е длъжна да одобри неговото документално искане за предварително отчасти или цялостно погасяване на заема.

При потребителските заеми с плаваща лихвабанките нямат право да начисляват такса за предварително погасяване. При потребителски заем с закрепена рента може да има такса за предварително погасяване до 1% (до 0.5% за последната година от контрактувания период на кредита).

При ипотечните заеми на физически лица банките в България имат право да начисляват такса за отчасти или цялостно предварително погасяване на заемите единствено през първата година след асимилиране на заема и тази такса не може да е по-голяма от 1% от предварително погасената сума. След възнаграждение на 12-тата вноска по заема такси за предварително погасяване не се дължат.

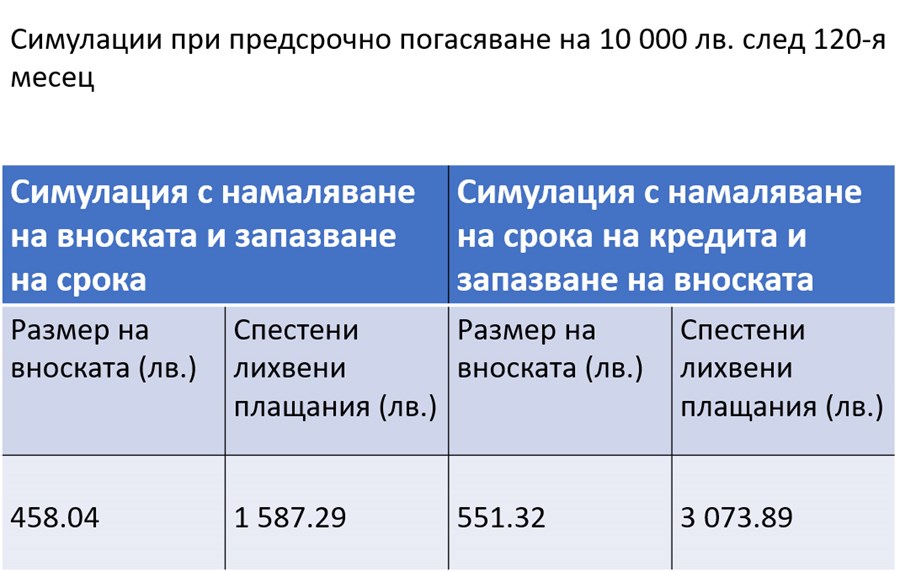

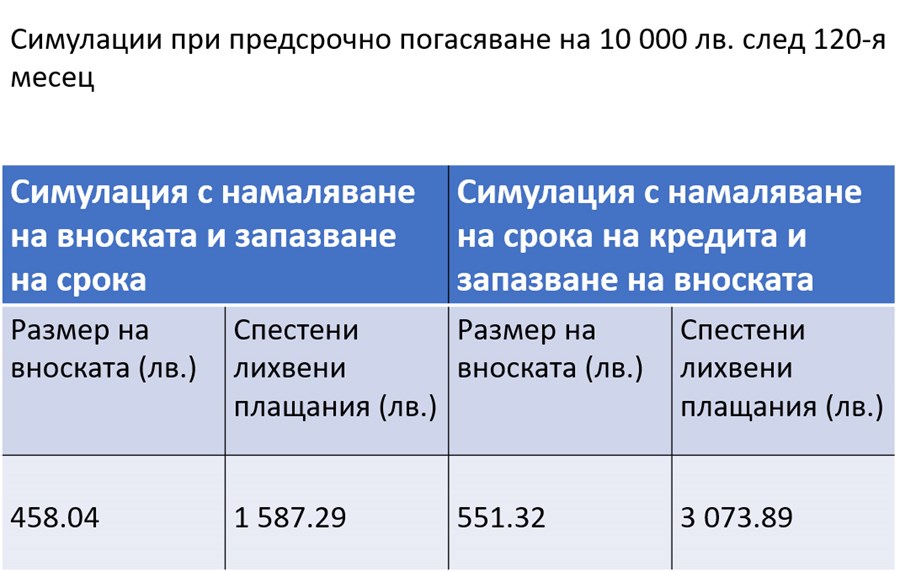

Да разгледаме същия образец с 10 000 лева събрана сума, само че при отчасти предварително погасяване на десетата година от заема, като приемем, че лихвата остава 3% и клиентът не е правил частични предварителни погасявания до момента. В този случай остатъкът по главницата е към този момент 57 435,10 лева, а оставащия период по заема е 120 месеца. Дължимата рента до края на периода е 9 116,61 лева Като се погасят 10 000 лева ще остане главница от 47 435,10 лева

Симулация с понижаване на вноската: Вноската от 554,60 лева ще стане 458,04 лева, а клиентът ще спести от лихвени заплащания 1 587,29 лева Това са лихвите, които би платил за тези 10 000 лева до края на интервала на заема при опазване на същия лихвен %.

Симулация с понижаване на периода на заема: Вноската се резервира почти същата 551,32 лева, а оставащият период по заема вместо 120 месеца става 97 месеца. При тази смяна спестените средства още веднъж се усилват, тъй като отпадат 23 месеца от погасителния проект и клиентът ще погаси изцяло заема по-рано с съвсем две години. Спестяването в този случай е 3 073,89 лева

Таблица 3

Разликата в спестяването е отчетлива. От образците се вижда, че колкото по-рано се стартира с предварителното погасяване, толкоз повече се икономисва от лихвени заплащания. Също по този начин скъсяването на периода за погасяване носи повече спестени средства, само че резултатът от предварителното погасяване се усеща доста по-късно, защото месечната вноска остава същата. Става ясно и, че частичното или цялостно предварително погасяване носи постоянно икономисване от лихви. Погасявайки предварително кредитоползвателят освобождава средства от месечния си приход за поддържане на по-добър стандарт на живот, за спестявания или вложения.

В интервал на висока инфлация, в какъвто живеем сега, може да се изведе и един контрааргумент. При регистрирана инфлация от Национален статистически институт за месец юли 2022 година по отношение на юли 2021 година от 17,3%, а лихви по ипотечните заеми от под 3%, кредитополучателят погасява всеки месец една и съща вноска, според погасителният проект по заема, само че тази сума всеки месец е с по-малка покупателна мощ. Ако има спестени суми той би могъл да ги употребява за други цели, и това което би купил с 10 000 лева от образеца след 17 години, в случай че приемем, че толкоз остава от заема, би било фрапантно по-малко от това, което може да се купи със същата сума през днешния ден. Има обаче и други фактори, с които всеки, който употребява кредитни артикули следва да съобрази при взимане на решение, дали да изхарчи спестените пари или да погаси предварително заема си. Дали при инфлация приходът му ще пораства, спада или остане на същото равнище? При инфлация месечните суми нужни за поддържане на стандарта на живот се усилват, а вноската по заема също би могла да се усили.

Тази публикация няма за цел да даде универсално решение. Тя дава информацията нужна за взимане на персонално решение от всеки ползвател на кредитни артикули. Решение би трябвало да се вземе като се регистрират всички фактори влияещи на финансовото положение на даден човек или домакинство.

За контакти: Ирена Паскалева, тел: 0898 28 25 50; e-mail:

е представител на Кредитланд за гр. Русе и има висше обучение по стопанска система от СА “Д. А. Ценов “ Свищов. Работила е в банковата сфера от 1994 година Преминала е през разнообразни равнища в йерархията в банков клон от счетоводител до шеф на клон. По-голямата част от банковия й опит е в региона на кредитирането, като в разнообразни стадии е отговаряла за финансиране на физически лица и дребни и междинни предприятия.

Често кредитополучателите задават един и същи въпрос: " Защо да изплащам предварително заема си, като към този момент съм платил лихвите по него и в този момент заплащам повече главница? " Това е най-разпространената илюзия измежду потребителите на заеми с анюитетни (равни месечни) вноски.

Плащанията/вноските по анюитетни заеми са равни всеки месец за интервала на погашение на заема. Сумата на вноската е предопределена за възнаграждение на дължимата месечна рента по заема и част от главницата.

След като се изтегли заем през първия месец за заплащане на вноска, при всеобщата лихвена спогодба, която множеството от банките у нас употребяват, клиентът дължи 1/12-та част от годишната рента начислена върху цялата изтеглена главница по заема. През първия месец изтеглената сума е най-голяма, надлежно плащаната рента като безспорна сума е най-голяма, в съпоставения с всички останали заплащания на вноски през периода на заема. Да вземем следния образец: Изтеглен анюитетен заем от 100 000 лева за период от 20 години (240 месеца) с годишна рента 3%. За първия месец се дължи рента от 250 лева Ако срокът на заема е 180 месеца (15 години) при същите сума и лихвен %, лихвеното заплащане, което се дължи за първия месец е също 250 лева, тъй като главницата и дължимата рента са едни и същи. Разликата в месечната вноска е в частта на погасената главница. След като срокът е по-къс при втория образец вноската по заема ще е по-голяма, надлежно погасената част от главницата ще е по-голяма и още от втория месец ще настъпи разлика в безспорната сума на лихвата, която се заплаща.

Първи случай: Месечна вноска 554,60 лева С първата месечна вноска се погасява 250,00 лева рента и 304,60 лева главница. Във втората месечна вноскалихвата към този момент става 249,24 лева, тъй като се олихвява не първичната главница от 100 000 лева, а 99 695,40 лева главницата след приспадане на заплащането от първия месец.

Втори случай: Месечна вноска 690,58 лева С първата месечна вноска се погасява 250 лева рента и 440,58 лева главница. Във втората месечна вноскалихвата към този момент става 248,90лв., тъй като се олихвява не първичната главница от 100 000 лева, а 99 559,42 лева след приспадане на заплащането от първия месец.

Таблица 1

Всичко това разказвам с цел да стане ясно, че не се заплаща първо рента, а след това главница през периода на погасяване на заема, а се заплаща рента върху употребената сума. Още на втория месец клиентът към този момент не употребява заем от 100 000 лева, тъй като с първата вноска е върнал част от сумата. Това не значи, че плащате по-малка рента, а че откакто гланицата по заема понижава всеки месец, безспорната сума на лихвеното заплащане също понижава.

Потребителят на кредитни артикули следва да схваща вярно метода на погасяване на заемите, с цел да може да вземе осведомено решение желае ли и потребно ли е предварителното отчасти погасяване по заема, който изплаща. Винаги поучавам клиентите си, когато имат опция да погасяват предварително, първо да отидат в обслужващата ги банка или при кредитен съветник, с цел да се пресметна какъв брой би било спестено при предварително отчасти погасяване с съответната сума, която клиентът има опция да внесе. При отчасти или цялостно предварително погасяване на заем, клиентът постоянно икономисва лихвата, която би плащал до края на периода на заема върху предварително погасената сума по главницата. Много постоянно се икономисват и суми от застрахователни награди по застраховка Живот и застраховка Имот (ако има такива за сметка на клиента). Колкото по-рано след евакуиране на заема се вършат предварителни погасявания, толкоз повече икономисва кредитополучателят, тъй като рента няма да се начислява върху предварително погасената сума за по-дълъг интервал. Когато клиент има опция да погасява предварително не е нужно сумата да е целият оставащ дълг, само че и суми от порядъка на 200–500 лева не са напълно оправдани, защото всяко предварително погасяване е обвързвано с посещаване на банката, подаване на молба/искане за предварително погасяване, подписване на анекс към контракта за заем. Суми над 2 000 лева към този момент са задоволително съображение да се отиде при банков чиновник в обслужващата банка или при самостоятелен кредитен съветник, който да сметне какво би икономисал клиента, в случай че направи предварително погасяване със събраната сума. Винаги следва да се изискат най-малко две симулации.

Погасяване на главница с понижаване размера на месечната вноска при опазване периода на заема.

Погасяване на главница с понижаване на периода по заема при опазване на месечната вноска. Този вид може да се третира от някои банки и като предоговаряне на периода на заема и да се начислява такса за предоговаряне до 150 лева, по тази причина наложително попитайте има ли такива такси в банката.

В някои банки е допустимо и да се направи композиция от двата разновидността нагоре.

Да се върнем на първия прегледан случай и приемем, че на 36-тия месец от заема от 100 000 лева клиентът има опция да погаси 10 000 лева предварително. След 36-тата вноска главницата по заема е 88 540,87лв. Оставащата дължима рента е 24 597,04 лева Когато се погасят 10 000 лева, главницата ще намалее на 78 540,87лв.

Симулация с понижаване на вноската: Вноската от 554,60 лева ще стане 491,96 лева, а клиентът ще спести от лихвени заплащания 3897,22 лева Това са лихвите, които би платил за тези 10 000 лева до края на интервала на заема при опазване на същия лихвен %.

Симулация с понижаване на периода на заема: Вноската се резервира съвсем същата 554,67 лева, а оставащия период по заема вместо 204 месеца остава 175. При тази смяна спестените средства се усилват, тъй като отпадат 29 месеца от погасителния проект и клиентът ще погаси изцяло заема по-рано с повече от две години. Спестяването в този случай е 6 070,85 лева

Таблица 2

Клиентът има право да избере всеки от разновидностите. И откакто е видял симулациите, към този момент осведомено може самичък да вземе решение кой вид да избере. Съгласо българското законодателство банката е длъжна да одобри неговото документално искане за предварително отчасти или цялостно погасяване на заема.

При потребителските заеми с плаваща лихвабанките нямат право да начисляват такса за предварително погасяване. При потребителски заем с закрепена рента може да има такса за предварително погасяване до 1% (до 0.5% за последната година от контрактувания период на кредита).

При ипотечните заеми на физически лица банките в България имат право да начисляват такса за отчасти или цялостно предварително погасяване на заемите единствено през първата година след асимилиране на заема и тази такса не може да е по-голяма от 1% от предварително погасената сума. След възнаграждение на 12-тата вноска по заема такси за предварително погасяване не се дължат.

Да разгледаме същия образец с 10 000 лева събрана сума, само че при отчасти предварително погасяване на десетата година от заема, като приемем, че лихвата остава 3% и клиентът не е правил частични предварителни погасявания до момента. В този случай остатъкът по главницата е към този момент 57 435,10 лева, а оставащия период по заема е 120 месеца. Дължимата рента до края на периода е 9 116,61 лева Като се погасят 10 000 лева ще остане главница от 47 435,10 лева

Симулация с понижаване на вноската: Вноската от 554,60 лева ще стане 458,04 лева, а клиентът ще спести от лихвени заплащания 1 587,29 лева Това са лихвите, които би платил за тези 10 000 лева до края на интервала на заема при опазване на същия лихвен %.

Симулация с понижаване на периода на заема: Вноската се резервира почти същата 551,32 лева, а оставащият период по заема вместо 120 месеца става 97 месеца. При тази смяна спестените средства още веднъж се усилват, тъй като отпадат 23 месеца от погасителния проект и клиентът ще погаси изцяло заема по-рано с съвсем две години. Спестяването в този случай е 3 073,89 лева

Таблица 3

Разликата в спестяването е отчетлива. От образците се вижда, че колкото по-рано се стартира с предварителното погасяване, толкоз повече се икономисва от лихвени заплащания. Също по този начин скъсяването на периода за погасяване носи повече спестени средства, само че резултатът от предварителното погасяване се усеща доста по-късно, защото месечната вноска остава същата. Става ясно и, че частичното или цялостно предварително погасяване носи постоянно икономисване от лихви. Погасявайки предварително кредитоползвателят освобождава средства от месечния си приход за поддържане на по-добър стандарт на живот, за спестявания или вложения.

В интервал на висока инфлация, в какъвто живеем сега, може да се изведе и един контрааргумент. При регистрирана инфлация от Национален статистически институт за месец юли 2022 година по отношение на юли 2021 година от 17,3%, а лихви по ипотечните заеми от под 3%, кредитополучателят погасява всеки месец една и съща вноска, според погасителният проект по заема, само че тази сума всеки месец е с по-малка покупателна мощ. Ако има спестени суми той би могъл да ги употребява за други цели, и това което би купил с 10 000 лева от образеца след 17 години, в случай че приемем, че толкоз остава от заема, би било фрапантно по-малко от това, което може да се купи със същата сума през днешния ден. Има обаче и други фактори, с които всеки, който употребява кредитни артикули следва да съобрази при взимане на решение, дали да изхарчи спестените пари или да погаси предварително заема си. Дали при инфлация приходът му ще пораства, спада или остане на същото равнище? При инфлация месечните суми нужни за поддържане на стандарта на живот се усилват, а вноската по заема също би могла да се усили.

Тази публикация няма за цел да даде универсално решение. Тя дава информацията нужна за взимане на персонално решение от всеки ползвател на кредитни артикули. Решение би трябвало да се вземе като се регистрират всички фактори влияещи на финансовото положение на даден човек или домакинство.

За контакти: Ирена Паскалева, тел: 0898 28 25 50; e-mail:

Източник: dunavmost.com

КОМЕНТАРИ