Българите все по-често инвестират в благородни метали

Инвестиционните желания в България постепенно се трансформират и локалните вложители от ден на ден възприемат благородните метали – злато и сребро, като действителна форма на инвестиция и леговище за спестяванията си. Анализ на трендовете за вложение в международен мащаб и у нас, както и на предпоставките за тези трендове в две поредни изявления показва Владимир Спасов – един от управителите на българския частен монетен двор „ Булминт “.Какво е Булминт?„ Булминт “ е български частен монетен двор и промишлен преработвател на благородни метали със лична рафинерия. Производствената база на компанията е в Пловдив. Благодарение на затворения вътрешен цикъл главната активност включва: пречистване на злато до непорочност на тестът 999.9; промишлена преправка на благородни метали и техни сплави; произвеждане на капиталови и колекционерски артикули за българския ритейл пазар и отрязване на капиталови монети и кюлчета за клиенти и сътрудници от целия свят.През последните четири години „ Булминт “ се трансформира в една от най-динамично разрастващите се компании в страната и реализира агресия на българския пазар като предлага капиталови и колекционерски артикули от злато и сребро – посредством онлайн магазина bulmint.com и двата си шоурума – в Пловдив и София. В момента „ Булминт “ има близо 200 чиновници. Защо и по какъв начин инвестицията в злато и сребро съхранява спестяванията?За да се изясни за какво и по какъв начин инвестицията в злато и сребро съхранява спестяванията, би трябвало да се проследят редица феномени, както и политически и стопански събития от средата на предишния век до наши дни. За България първият повратен миг в този интервал е промяната на политическия режим в края на 80-те години на 20-и век. „ За късата си история от този момент до момента страната ни е претърпяла хиперинфлация, обезценка на формалната валута, банкови рецесии и доста други обществени и политически промени. Ироничното в тази ситуация е, че макар преживения горчив опит капиталовата просвета на българина като цяло е ниска и през последните трийсет години той главно избира да влага спестяванията си в инвестиция под класическа форма – недвижимо имущество “, разяснява Владимир Спасов, един от шефовете на българския частен монетен двор „ Булминт “, и добавя, че тази наклонност стартира да се трансформира с мудни темпове към по-съвременни способи за защита на парите едвам след Световната икономическа рецесия през 2008 – 2009 година и последвалите рецесии.Събитията на имотните пазари в Съединени американски щати и Западна Европа провокират редица дефолти на търговски банки по света. Прекомерното преотдаване на второ- и третостепенни високорискови ипотеки в развитите страни е доказателство за крайното предоверяване в актива и за неглижирането на редица индикации, сочещи към преоценената стойност на недвижимите парцели.„ България минава през събитията с още по-голяма грубост, произлизаща от обичайно спекулативния темперамент на дребните стопански системи, които са тясно свързани с развитите такива. Въпреки всичките негативи, международната рецесия съумя да накара една немалка част от българските вложители да се насочат към нетрадиционни способи за защита на финансите си, като акции, държавни облигации на развитите стопански страни, директни финансови вложения и, не на последно място, капиталово злато и сребро “, изяснява Спасов.Ключови стопански фактори, които имат директно отражение към апетита за инвестиция в доблестен метал през днешния ден.

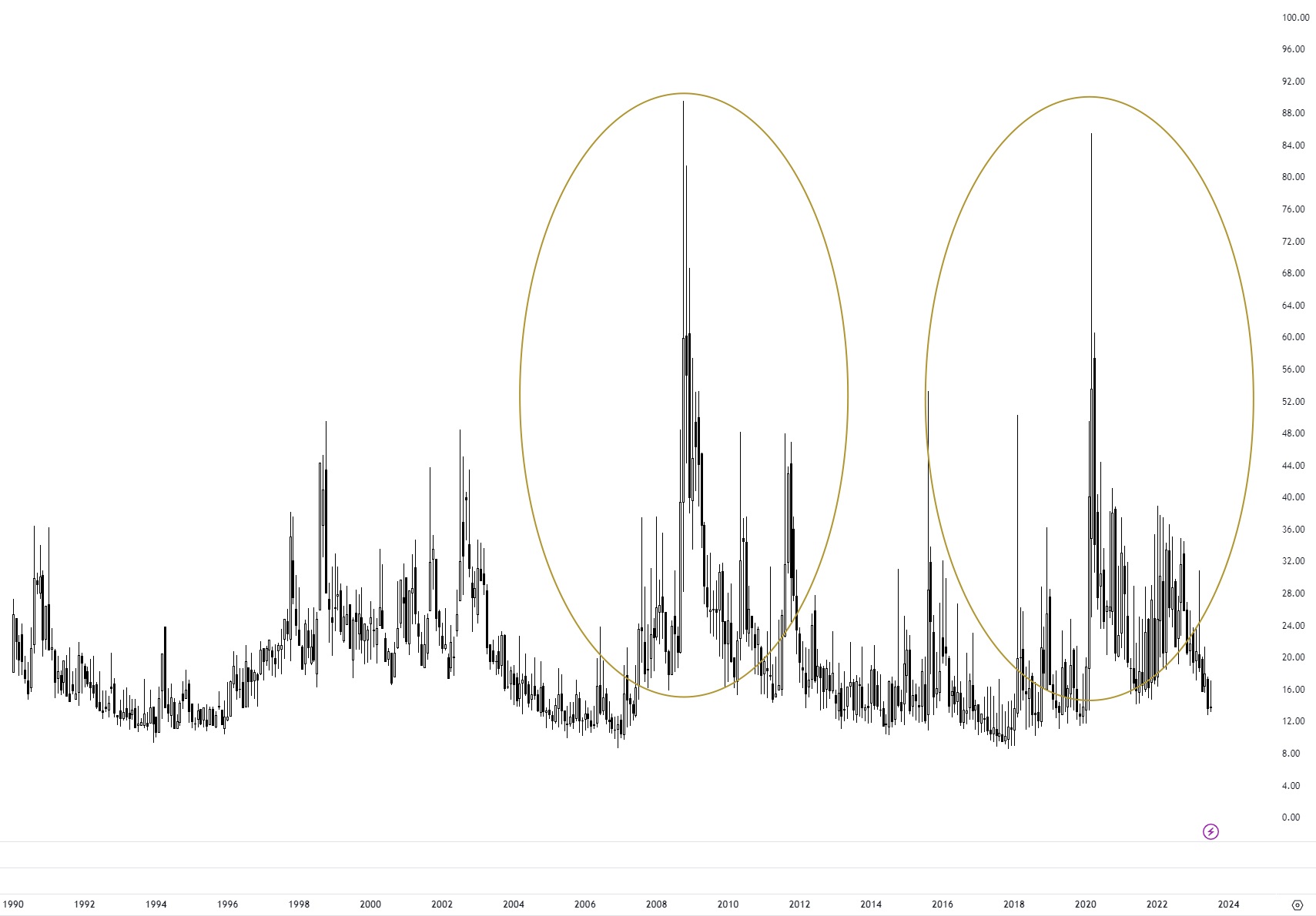

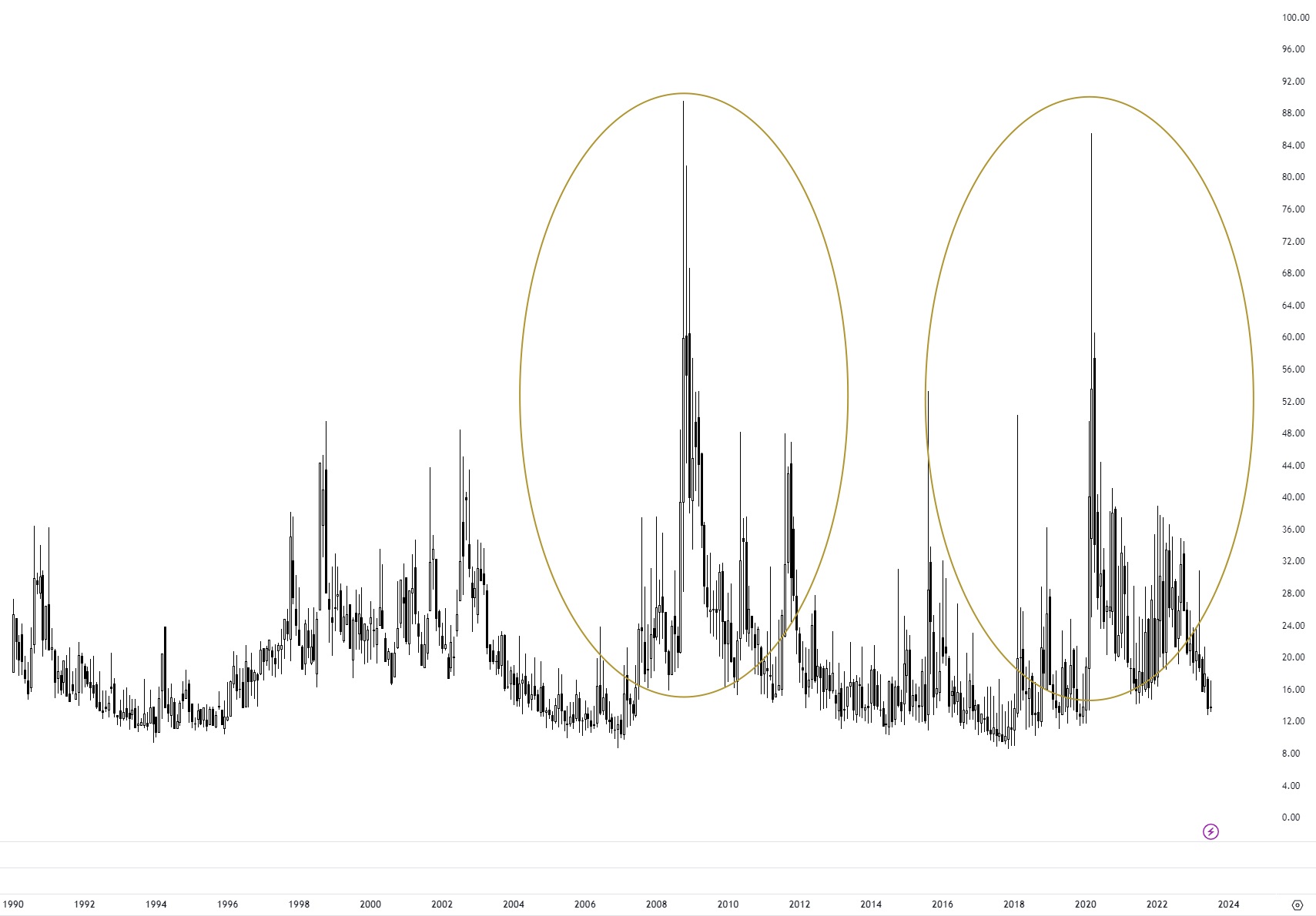

1. Фактори, движещи международните пазари:Аналогично на рецесията от 2008 – 2009 година, последният интервал 2020 – 2023 година също не е лишен от динамичност на интернационалната сцена. Светът претърпява най-тежките си тествания в съвременни времена в лицето на пандемията от SarsCov19. Войната в Украйна, икономическото напрежение сред Съединени американски щати и Китай, Брекзит и редица други събития също способстват за „ вихрушката “, която засегна редица индустриални и бизнес браншове. У всички пазарни участници случилото се дестабилизира чувството за сигурност и неизбежна скорошна „ глобализация “. Крайно отрицателно се повлияват и откритите вериги на доставки, цели индустриални браншове затварят, милиони хора остават без работа. „ Вихрушката “ не подминава и интернационалните пазари, които бяха извънредно динамични и волатилни през огромна част от този интервал. 2. Фактори, оказващи въздействие върху международните пазари:Индикаторът VIX, който е считан за благонадежден за волатилността на най-популярния американски показател S&P 500, бележи рекордни стойности, претеглени за целия интервал. Фиг. 1 - VIX

Фиг. 1 - VIX  Фиг. 2 - корелацияОсновните показатели от своя страна също претърпяват многократни корекции, последвани от внезапни възобновявания и растеж до рекордни равнища. Не са редки случаите, в които се следят невиждани ценови флуктуации (б.а. вариране, колебание) в показателите в диапазон от 35 – 40%. Предвид голямата ликвидност, която тези показатели репрезентират, флуктуациите в цената се равняват на десетки трилиони щатски $ капитализация.

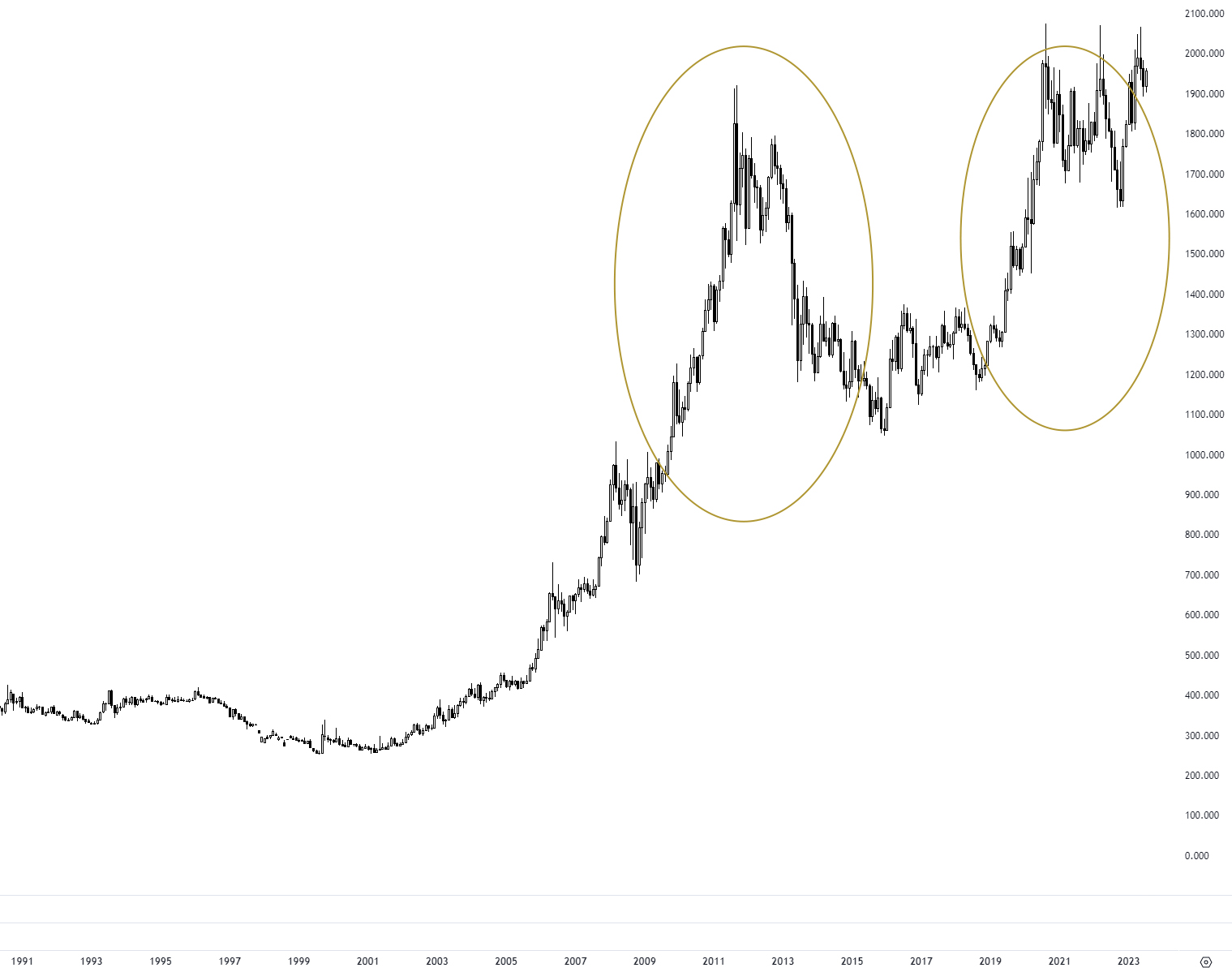

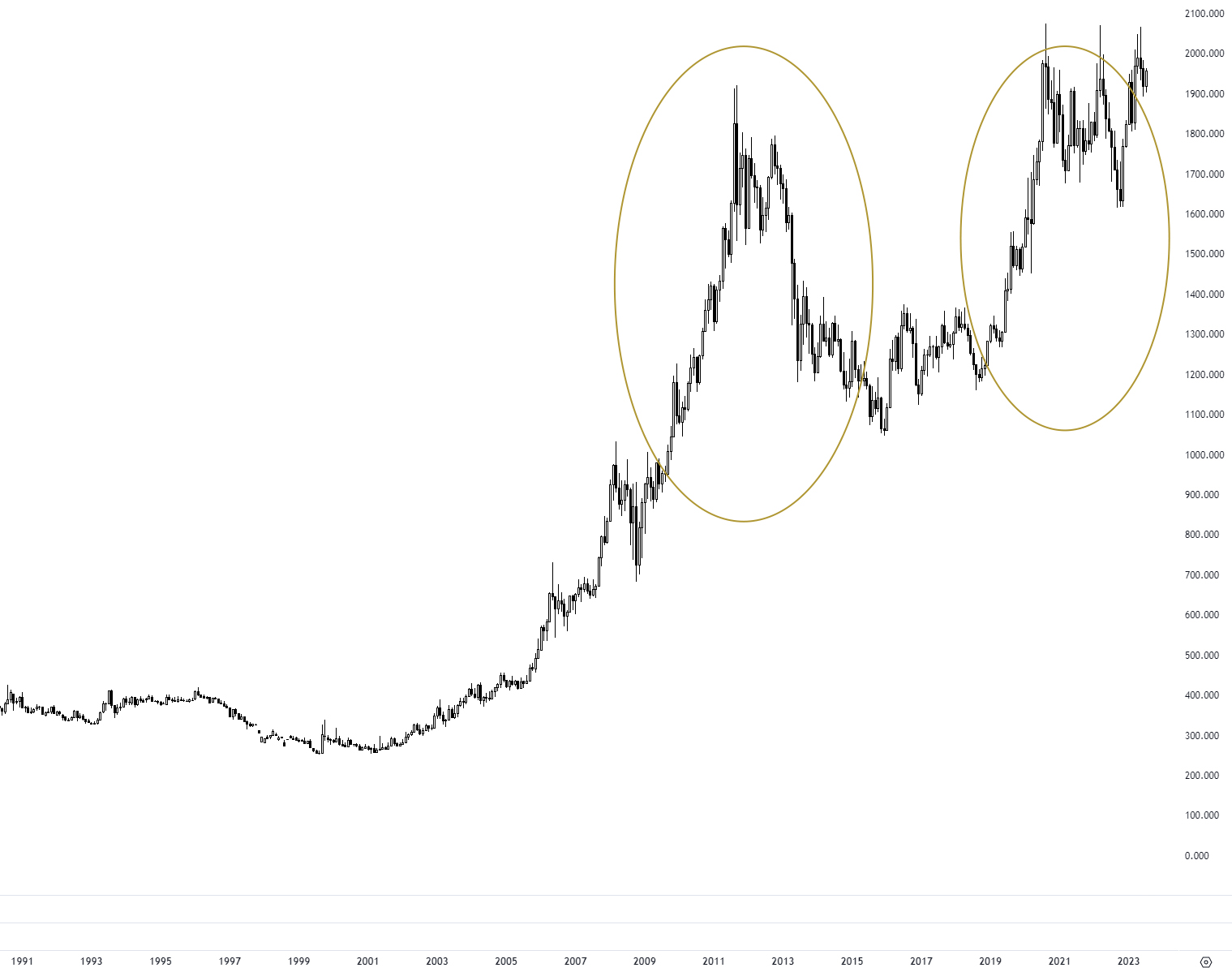

Фиг. 2 - корелацияОсновните показатели от своя страна също претърпяват многократни корекции, последвани от внезапни възобновявания и растеж до рекордни равнища. Не са редки случаите, в които се следят невиждани ценови флуктуации (б.а. вариране, колебание) в показателите в диапазон от 35 – 40%. Предвид голямата ликвидност, която тези показатели репрезентират, флуктуациите в цената се равняват на десетки трилиони щатски $ капитализация.  Фиг. 3 - S&P 500 Index Индексът S&P 500 в ролята си на отражение на 500-те най-развити компании на Американския пазар е и най-волатилен. За последните десетилетия най-развит е хай-тек секторът, което ясно демонстрира, че точно този бранш е претърпял най-големи „ вихрушки “ и преструктурирания за къс интервал от време. Основната причина е нуждата от ускорена цифровизация, която постанова имплементиране на новаторски услуги и артикули, налични за бизнеса и обществото.Наблюдава се ясно аналогично държание от всичките водещи показатели за съответния интервал.

Фиг. 3 - S&P 500 Index Индексът S&P 500 в ролята си на отражение на 500-те най-развити компании на Американския пазар е и най-волатилен. За последните десетилетия най-развит е хай-тек секторът, което ясно демонстрира, че точно този бранш е претърпял най-големи „ вихрушки “ и преструктурирания за къс интервал от време. Основната причина е нуждата от ускорена цифровизация, която постанова имплементиране на новаторски услуги и артикули, налични за бизнеса и обществото.Наблюдава се ясно аналогично държание от всичките водещи показатели за съответния интервал.  Фиг. 4 – Dow Jones DOW е считан за бенчмарк за положението на тежката промишленост и директно отражение на гръбнака на американската стопанска система. При показателя е ясно проследим добавеният капитал от над 20% в интервала на леснодостъпна ликвидност.

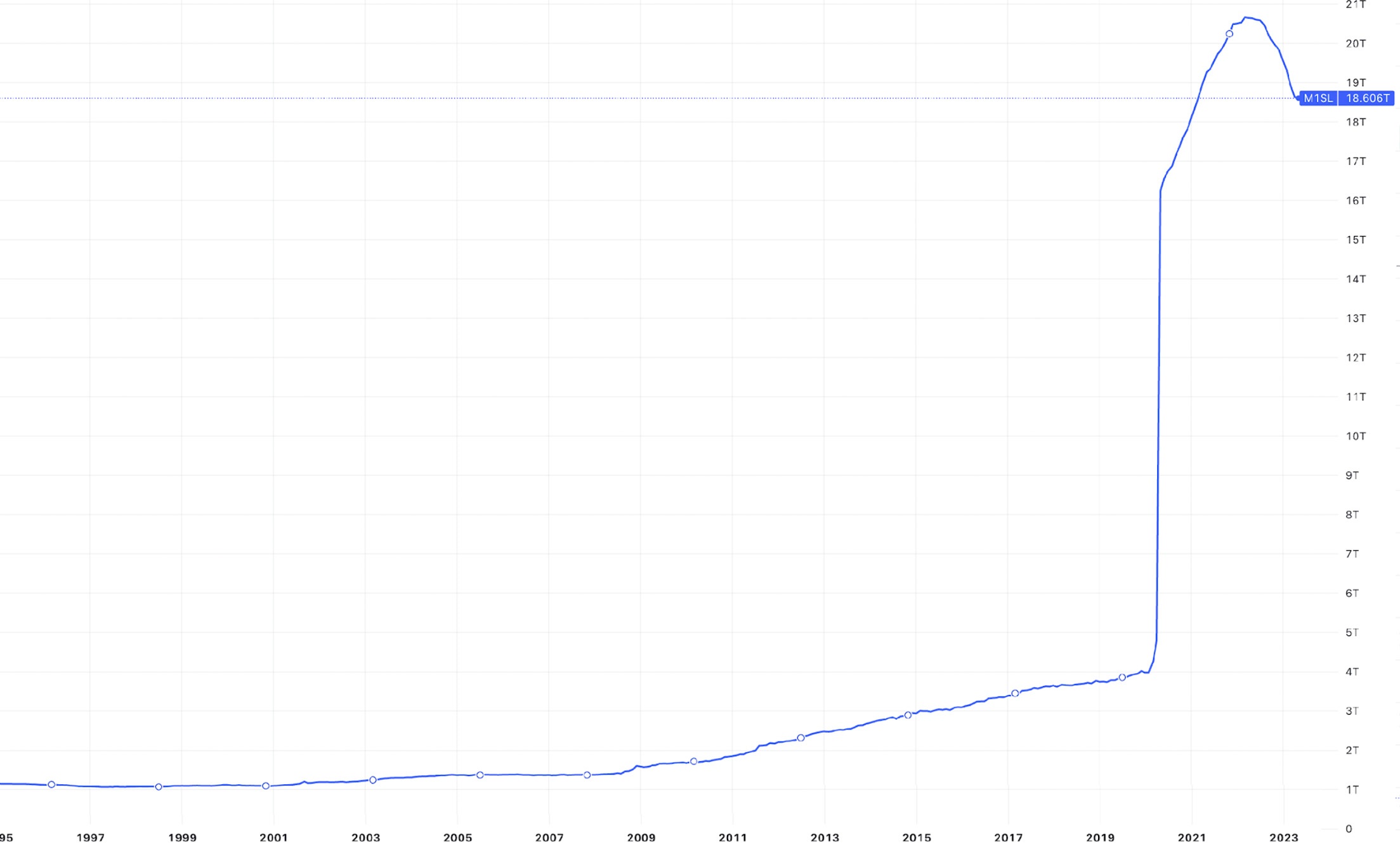

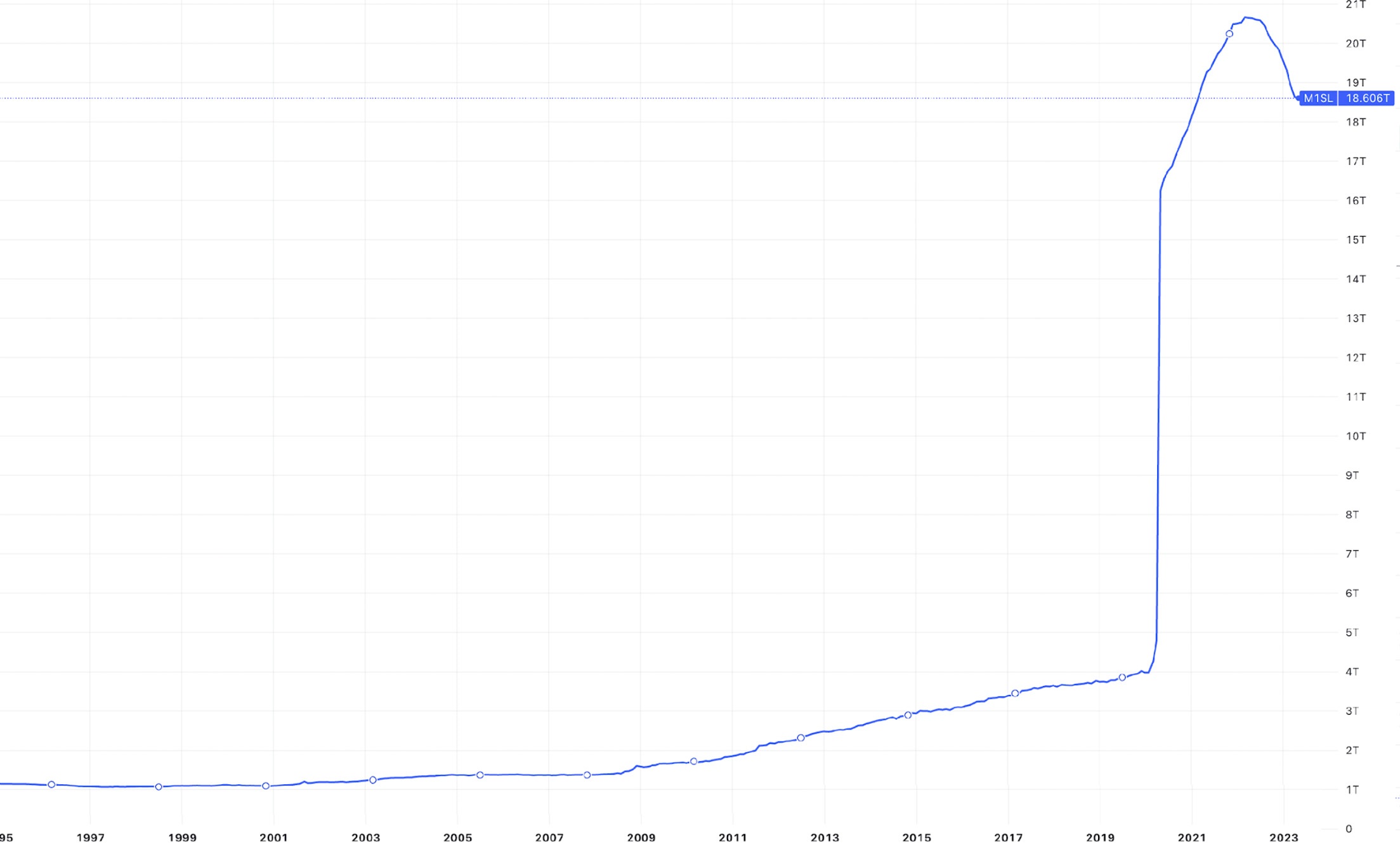

Фиг. 4 – Dow Jones DOW е считан за бенчмарк за положението на тежката промишленост и директно отражение на гръбнака на американската стопанска система. При показателя е ясно проследим добавеният капитал от над 20% в интервала на леснодостъпна ликвидност.  Фиг. 5 - Nasdaq Composite IndexБезпрецедентната икономическа конюнктура, породена от пандемията и от на процедура „ замразената ” стопанска система при започване на 2020 година, принуждава централните банки на развитите стопански системи, в това число ФЕД, ЕЦБ и ЦБ, да трансформират внезапно посоката на паричната си политика.Под формата на редица стратегии за подкрепяне на стопанската система за интервал от 6 месеца паричните регулатори инжектират ликвидност в световната система, която към днешна дата се пресмята в размера на главозамайващите 13 трилиона щатски $. Само в Съединени американски щати за първото шестмесечие количеството нова ликвидност се равнява над 5.2 трилиона $, от които 2 трилиона са фискален тласък, непосредствено наличен за популацията, директно наранено от затварянето на стопанската система. Това способства за невижданото нарастване на знака M1 – „ пари в брой и разплащателни сметки ” или по този начин наречените „ тесни пари ”, само че респективно невъзможността тези пари да влизат непосредствено в стопанската система – знакът M1V, от своя страна основава „ съвършена стихия ” за веригите на доставки и инфлацията.

Фиг. 5 - Nasdaq Composite IndexБезпрецедентната икономическа конюнктура, породена от пандемията и от на процедура „ замразената ” стопанска система при започване на 2020 година, принуждава централните банки на развитите стопански системи, в това число ФЕД, ЕЦБ и ЦБ, да трансформират внезапно посоката на паричната си политика.Под формата на редица стратегии за подкрепяне на стопанската система за интервал от 6 месеца паричните регулатори инжектират ликвидност в световната система, която към днешна дата се пресмята в размера на главозамайващите 13 трилиона щатски $. Само в Съединени американски щати за първото шестмесечие количеството нова ликвидност се равнява над 5.2 трилиона $, от които 2 трилиона са фискален тласък, непосредствено наличен за популацията, директно наранено от затварянето на стопанската система. Това способства за невижданото нарастване на знака M1 – „ пари в брой и разплащателни сметки ” или по този начин наречените „ тесни пари ”, само че респективно невъзможността тези пари да влизат непосредствено в стопанската система – знакът M1V, от своя страна основава „ съвършена стихия ” за веригите на доставки и инфлацията.  Фиг. 6 - М1 Money Volume

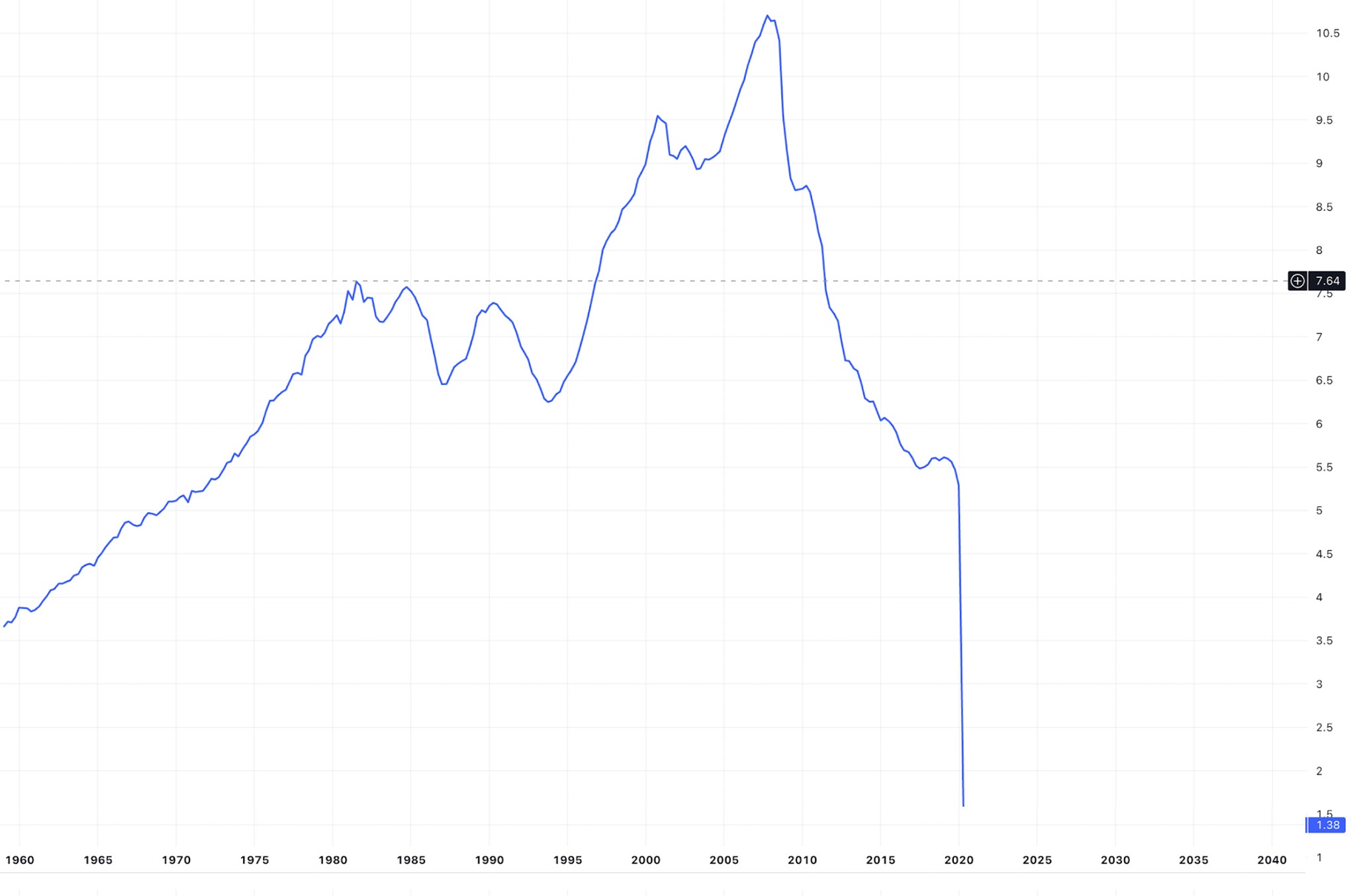

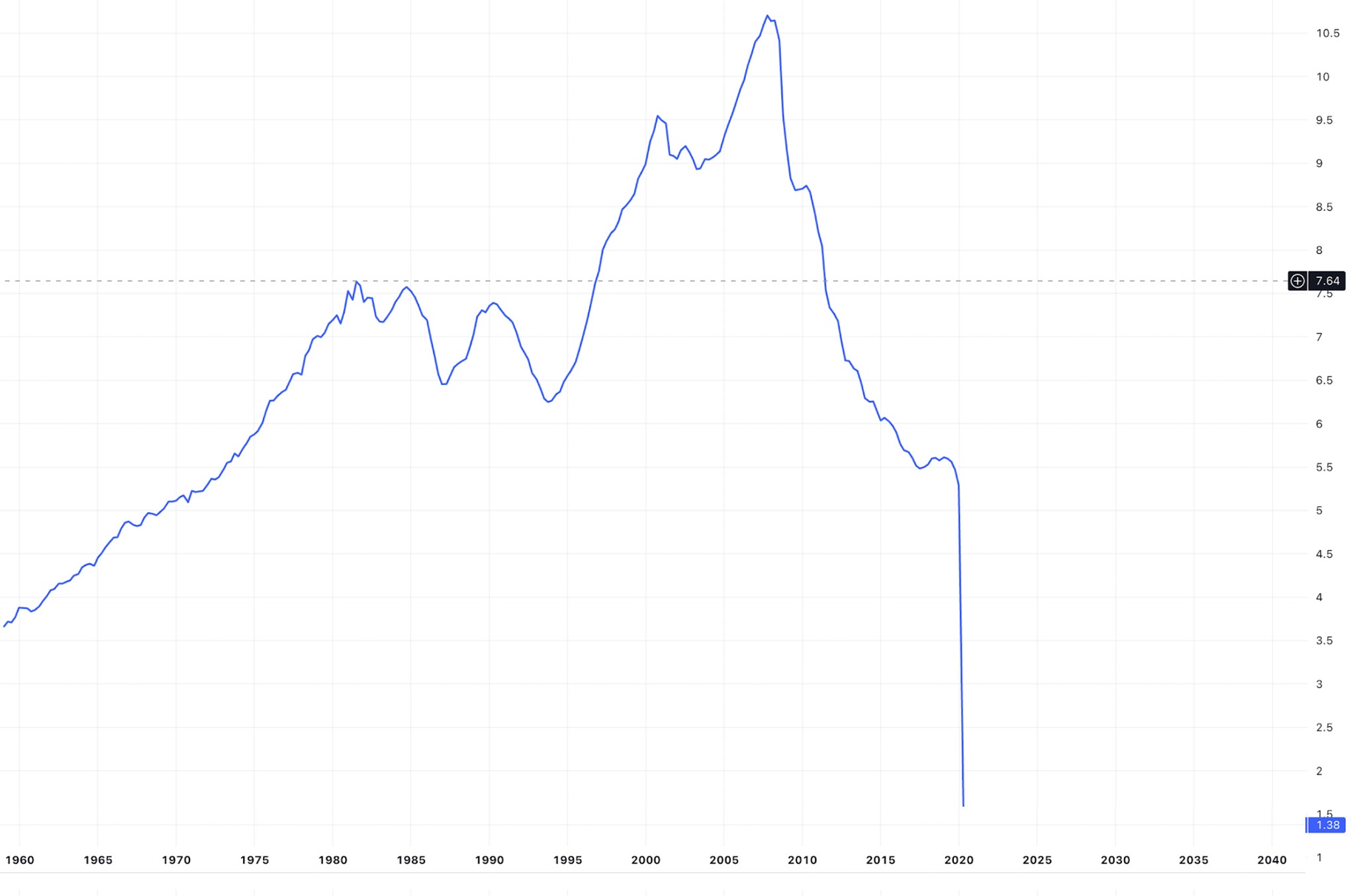

Фиг. 6 - М1 Money Volume  Фиг. 7 - M1V Money VelocityИнфлацията сама по себе си се появява със закъснение, заради към този момент упоменатия фактор M1V, и невъзможността скоростта на парите да влезе в действителната международна икономикаЛихвените проценти през този интервал не престават да бъдат близки до 0%, което вдъхва живот в международните пазари на акции, артикули и криптовалути и резултиращите от тях показатели и борсово търгувани фондове. Апетитът към рентабилност на вложителите основава предпоставката за рекордни цени на нагоре упоменатите активи, а точно:● S&P 500 - 4,796.56 точки, 03.01.2022 година

Фиг. 7 - M1V Money VelocityИнфлацията сама по себе си се появява със закъснение, заради към този момент упоменатия фактор M1V, и невъзможността скоростта на парите да влезе в действителната международна икономикаЛихвените проценти през този интервал не престават да бъдат близки до 0%, което вдъхва живот в международните пазари на акции, артикули и криптовалути и резултиращите от тях показатели и борсово търгувани фондове. Апетитът към рентабилност на вложителите основава предпоставката за рекордни цени на нагоре упоменатите активи, а точно:● S&P 500 - 4,796.56 точки, 03.01.2022 година

● Dow Jones - 34,200.67 точки, 16.04.2021 година

● Nasdaq - 16,057.44 точки, 19.11.2021 година

● Gold XAU - 2074.88 USD/Oz, август 2020 година

● Bitcoin - 67,566 USD на 08.11.2021 година

● Crude Oil - 123,70 USD през 2022 година - не най-високата цена, само че бележи най-високата волатилност на цениза барел през март 2020 година от 23 USD до 130 USD през 2022 г.Фокус върху златото.На фона на всички сериозни събития щатският $ удостоверява статуса си на международна аварийна валута. Но при по този начин стеклите се макроикономически условия, върху бичия* сантимент към скъпите метали не съумява да повлияе даже фактът, че доларът обратно на упованията е станал спасителeн сал и леговище – съгласно приблизително претеглен портфейл от всички водещи 6 валути (индексът DXY) в паралел с релативно високите равнища на 10-годишните американски държавни облигации. А всички разказани индикатори обичайно се смятат за отрицателни за търсенето на благородни метали, изяснява Владимир Спасов.Въпреки мощната американска стопанска система, цената на златото доближи няколко пъти рекордната си стойност от над 2060 $ за тройунция. Като средногодишните цени на метала за последните три години са също в рекордни стойности: Фиг. 8 – средногодишни цени на златото

Фиг. 8 – средногодишни цени на златото

Очаквайте втората част на разбора на Владимир Спасов през идната седмица, когато ще може да наблюдавате държанието на златото по отношение на инфлацията и факторите, които въздействат на цената му, както и еволюцията на капиталовите практики и отношението им към паричните метали от златния стандарт до наши дни, вкл. и в България.В публикацията са употребявани обществено налични източници на информация:Лондонска асоциация на пазара на кюлчета (LBMA - The London Bullion Market Association), самостоятелна организацияCOMEX – съществена платформа за търговия със златни фючърсиTradingEconomics.com – уеб страница за статистика, който дава исторически серии, статистически данни, прогнози и вести за стопанската система на всяка нация FRED® – база данни с повече от 800 000 серии от стопански данни от над 100 източника, обхващащи проблеми и информация, свързани с банковото дело, бизнеса, показателите на цените на потребителите и производител, заетостта, популацията, обменните курсове, брутния вътрешен артикул, лихвените проценти, търговията и интернационалните транзакции, и финансови данни на Съединени американски щати. US Bureau of Labor Satistics – съществена организация на държавното управление на Съединени американски щати за определяне на обстоятелства в необятната област на стопанската система на труда и статистиката. Измерва заетостта, обезщетенията, сигурността на служащите, продуктивността и придвижването на цените.Yahoo! Finance – финансови вести, данни и мнения, в това число борсови котировки, финансови доклади, автентично наличие и др. ● www.lbma.org.uk/prices-and-data/precious-metal-prices

● www.cmegroup.com/company/comex.html

● www.tradingeconomics.com/

● www.fred.stlouisfed.org/

● www.bls.gov/

● www.finance.yahoo.com/

* Терминът „ бичи “ се употребява, с цел да опише позитивното пазарно въодушевление или сантимент. „ Бичи “ настроените вложители са оптимисти за бъдещето на пазара и имат вяра, че цените ще продължат да порастват. Този оптимизъм се основава на редица фактори, в това число стопански индикатори, доходи на фирмите и световни събития. Моделите и трендовете в главните показатели на фондовия пазар постоянно се разказват като бичи по отношение на 27 март 2023 г.) ** Владимир Спасов един от притежателите и шефовете на „ Булминт “. Той е специалист с над петнайсет години опит в областта на финансите, вложенията и e тясно профилиран в бранш търговия с благородни метали. Притежава висше икономическо обучение, голям брой документи и спeциализирани образования в областта на финансите, финансовите пазари и мениджмънта. Дългогодишният му на практика опит разрешава да бъде директен участник в динамичността на пазарите, което самият той споделя, че е най-ценният детайл от професиналното му развиване.***Материалът е с изчерпателен темперамент и не е съвет за покупка или продажба на активи на финансовите пазари

1. Фактори, движещи международните пазари:Аналогично на рецесията от 2008 – 2009 година, последният интервал 2020 – 2023 година също не е лишен от динамичност на интернационалната сцена. Светът претърпява най-тежките си тествания в съвременни времена в лицето на пандемията от SarsCov19. Войната в Украйна, икономическото напрежение сред Съединени американски щати и Китай, Брекзит и редица други събития също способстват за „ вихрушката “, която засегна редица индустриални и бизнес браншове. У всички пазарни участници случилото се дестабилизира чувството за сигурност и неизбежна скорошна „ глобализация “. Крайно отрицателно се повлияват и откритите вериги на доставки, цели индустриални браншове затварят, милиони хора остават без работа. „ Вихрушката “ не подминава и интернационалните пазари, които бяха извънредно динамични и волатилни през огромна част от този интервал. 2. Фактори, оказващи въздействие върху международните пазари:Индикаторът VIX, който е считан за благонадежден за волатилността на най-популярния американски показател S&P 500, бележи рекордни стойности, претеглени за целия интервал.

Фиг. 1 - VIX

Фиг. 1 - VIX  Фиг. 2 - корелацияОсновните показатели от своя страна също претърпяват многократни корекции, последвани от внезапни възобновявания и растеж до рекордни равнища. Не са редки случаите, в които се следят невиждани ценови флуктуации (б.а. вариране, колебание) в показателите в диапазон от 35 – 40%. Предвид голямата ликвидност, която тези показатели репрезентират, флуктуациите в цената се равняват на десетки трилиони щатски $ капитализация.

Фиг. 2 - корелацияОсновните показатели от своя страна също претърпяват многократни корекции, последвани от внезапни възобновявания и растеж до рекордни равнища. Не са редки случаите, в които се следят невиждани ценови флуктуации (б.а. вариране, колебание) в показателите в диапазон от 35 – 40%. Предвид голямата ликвидност, която тези показатели репрезентират, флуктуациите в цената се равняват на десетки трилиони щатски $ капитализация.  Фиг. 3 - S&P 500 Index Индексът S&P 500 в ролята си на отражение на 500-те най-развити компании на Американския пазар е и най-волатилен. За последните десетилетия най-развит е хай-тек секторът, което ясно демонстрира, че точно този бранш е претърпял най-големи „ вихрушки “ и преструктурирания за къс интервал от време. Основната причина е нуждата от ускорена цифровизация, която постанова имплементиране на новаторски услуги и артикули, налични за бизнеса и обществото.Наблюдава се ясно аналогично държание от всичките водещи показатели за съответния интервал.

Фиг. 3 - S&P 500 Index Индексът S&P 500 в ролята си на отражение на 500-те най-развити компании на Американския пазар е и най-волатилен. За последните десетилетия най-развит е хай-тек секторът, което ясно демонстрира, че точно този бранш е претърпял най-големи „ вихрушки “ и преструктурирания за къс интервал от време. Основната причина е нуждата от ускорена цифровизация, която постанова имплементиране на новаторски услуги и артикули, налични за бизнеса и обществото.Наблюдава се ясно аналогично държание от всичките водещи показатели за съответния интервал.  Фиг. 4 – Dow Jones DOW е считан за бенчмарк за положението на тежката промишленост и директно отражение на гръбнака на американската стопанска система. При показателя е ясно проследим добавеният капитал от над 20% в интервала на леснодостъпна ликвидност.

Фиг. 4 – Dow Jones DOW е считан за бенчмарк за положението на тежката промишленост и директно отражение на гръбнака на американската стопанска система. При показателя е ясно проследим добавеният капитал от над 20% в интервала на леснодостъпна ликвидност.  Фиг. 5 - Nasdaq Composite IndexБезпрецедентната икономическа конюнктура, породена от пандемията и от на процедура „ замразената ” стопанска система при започване на 2020 година, принуждава централните банки на развитите стопански системи, в това число ФЕД, ЕЦБ и ЦБ, да трансформират внезапно посоката на паричната си политика.Под формата на редица стратегии за подкрепяне на стопанската система за интервал от 6 месеца паричните регулатори инжектират ликвидност в световната система, която към днешна дата се пресмята в размера на главозамайващите 13 трилиона щатски $. Само в Съединени американски щати за първото шестмесечие количеството нова ликвидност се равнява над 5.2 трилиона $, от които 2 трилиона са фискален тласък, непосредствено наличен за популацията, директно наранено от затварянето на стопанската система. Това способства за невижданото нарастване на знака M1 – „ пари в брой и разплащателни сметки ” или по този начин наречените „ тесни пари ”, само че респективно невъзможността тези пари да влизат непосредствено в стопанската система – знакът M1V, от своя страна основава „ съвършена стихия ” за веригите на доставки и инфлацията.

Фиг. 5 - Nasdaq Composite IndexБезпрецедентната икономическа конюнктура, породена от пандемията и от на процедура „ замразената ” стопанска система при започване на 2020 година, принуждава централните банки на развитите стопански системи, в това число ФЕД, ЕЦБ и ЦБ, да трансформират внезапно посоката на паричната си политика.Под формата на редица стратегии за подкрепяне на стопанската система за интервал от 6 месеца паричните регулатори инжектират ликвидност в световната система, която към днешна дата се пресмята в размера на главозамайващите 13 трилиона щатски $. Само в Съединени американски щати за първото шестмесечие количеството нова ликвидност се равнява над 5.2 трилиона $, от които 2 трилиона са фискален тласък, непосредствено наличен за популацията, директно наранено от затварянето на стопанската система. Това способства за невижданото нарастване на знака M1 – „ пари в брой и разплащателни сметки ” или по този начин наречените „ тесни пари ”, само че респективно невъзможността тези пари да влизат непосредствено в стопанската система – знакът M1V, от своя страна основава „ съвършена стихия ” за веригите на доставки и инфлацията.  Фиг. 6 - М1 Money Volume

Фиг. 6 - М1 Money Volume  Фиг. 7 - M1V Money VelocityИнфлацията сама по себе си се появява със закъснение, заради към този момент упоменатия фактор M1V, и невъзможността скоростта на парите да влезе в действителната международна икономикаЛихвените проценти през този интервал не престават да бъдат близки до 0%, което вдъхва живот в международните пазари на акции, артикули и криптовалути и резултиращите от тях показатели и борсово търгувани фондове. Апетитът към рентабилност на вложителите основава предпоставката за рекордни цени на нагоре упоменатите активи, а точно:● S&P 500 - 4,796.56 точки, 03.01.2022 година

Фиг. 7 - M1V Money VelocityИнфлацията сама по себе си се появява със закъснение, заради към този момент упоменатия фактор M1V, и невъзможността скоростта на парите да влезе в действителната международна икономикаЛихвените проценти през този интервал не престават да бъдат близки до 0%, което вдъхва живот в международните пазари на акции, артикули и криптовалути и резултиращите от тях показатели и борсово търгувани фондове. Апетитът към рентабилност на вложителите основава предпоставката за рекордни цени на нагоре упоменатите активи, а точно:● S&P 500 - 4,796.56 точки, 03.01.2022 година ● Dow Jones - 34,200.67 точки, 16.04.2021 година

● Nasdaq - 16,057.44 точки, 19.11.2021 година

● Gold XAU - 2074.88 USD/Oz, август 2020 година

● Bitcoin - 67,566 USD на 08.11.2021 година

● Crude Oil - 123,70 USD през 2022 година - не най-високата цена, само че бележи най-високата волатилност на цениза барел през март 2020 година от 23 USD до 130 USD през 2022 г.Фокус върху златото.На фона на всички сериозни събития щатският $ удостоверява статуса си на международна аварийна валута. Но при по този начин стеклите се макроикономически условия, върху бичия* сантимент към скъпите метали не съумява да повлияе даже фактът, че доларът обратно на упованията е станал спасителeн сал и леговище – съгласно приблизително претеглен портфейл от всички водещи 6 валути (индексът DXY) в паралел с релативно високите равнища на 10-годишните американски държавни облигации. А всички разказани индикатори обичайно се смятат за отрицателни за търсенето на благородни метали, изяснява Владимир Спасов.Въпреки мощната американска стопанска система, цената на златото доближи няколко пъти рекордната си стойност от над 2060 $ за тройунция. Като средногодишните цени на метала за последните три години са също в рекордни стойности:

Фиг. 8 – средногодишни цени на златото

Фиг. 8 – средногодишни цени на златото Очаквайте втората част на разбора на Владимир Спасов през идната седмица, когато ще може да наблюдавате държанието на златото по отношение на инфлацията и факторите, които въздействат на цената му, както и еволюцията на капиталовите практики и отношението им към паричните метали от златния стандарт до наши дни, вкл. и в България.В публикацията са употребявани обществено налични източници на информация:Лондонска асоциация на пазара на кюлчета (LBMA - The London Bullion Market Association), самостоятелна организацияCOMEX – съществена платформа за търговия със златни фючърсиTradingEconomics.com – уеб страница за статистика, който дава исторически серии, статистически данни, прогнози и вести за стопанската система на всяка нация FRED® – база данни с повече от 800 000 серии от стопански данни от над 100 източника, обхващащи проблеми и информация, свързани с банковото дело, бизнеса, показателите на цените на потребителите и производител, заетостта, популацията, обменните курсове, брутния вътрешен артикул, лихвените проценти, търговията и интернационалните транзакции, и финансови данни на Съединени американски щати. US Bureau of Labor Satistics – съществена организация на държавното управление на Съединени американски щати за определяне на обстоятелства в необятната област на стопанската система на труда и статистиката. Измерва заетостта, обезщетенията, сигурността на служащите, продуктивността и придвижването на цените.Yahoo! Finance – финансови вести, данни и мнения, в това число борсови котировки, финансови доклади, автентично наличие и др. ● www.lbma.org.uk/prices-and-data/precious-metal-prices

● www.cmegroup.com/company/comex.html

● www.tradingeconomics.com/

● www.fred.stlouisfed.org/

● www.bls.gov/

● www.finance.yahoo.com/

* Терминът „ бичи “ се употребява, с цел да опише позитивното пазарно въодушевление или сантимент. „ Бичи “ настроените вложители са оптимисти за бъдещето на пазара и имат вяра, че цените ще продължат да порастват. Този оптимизъм се основава на редица фактори, в това число стопански индикатори, доходи на фирмите и световни събития. Моделите и трендовете в главните показатели на фондовия пазар постоянно се разказват като бичи по отношение на 27 март 2023 г.) ** Владимир Спасов един от притежателите и шефовете на „ Булминт “. Той е специалист с над петнайсет години опит в областта на финансите, вложенията и e тясно профилиран в бранш търговия с благородни метали. Притежава висше икономическо обучение, голям брой документи и спeциализирани образования в областта на финансите, финансовите пазари и мениджмънта. Дългогодишният му на практика опит разрешава да бъде директен участник в динамичността на пазарите, което самият той споделя, че е най-ценният детайл от професиналното му развиване.***Материалът е с изчерпателен темперамент и не е съвет за покупка или продажба на активи на финансовите пазари

Източник: infostock.bg

КОМЕНТАРИ